半岛网综合资讯

存单变保单 14家银行领罚单!这些误导套路要看清

去银行存钱、取钱时,竟发现存单变成了保单;彼时“保底收益4.8%”的承诺言犹在耳,到期时却翻脸不认账了……

最近,因为在代售保险产品过程中出现上述误导问题,多家银行领到了来自监管部门的罚单。而随着这批罚单的曝光,一些在银保销售渠道常见的销售误导套路也随之浮出水面。

银保销售误导有哪些套路?

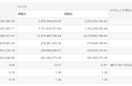

上证报记者统计发现,年初至今,共有14家银行因为银保销售误导而“吃”了罚单,合计被罚572万元。

常见的银保销售误导套路有哪些?以案说法,小编为你来梳理。

套路1:混淆产品类型。

以案说法:2017年7月13日,天津银行第四中心支行在营业场所制作并摆放自制的保险产品宣传材料,套用“存入”概念,对代理销售的保险产品进行虚假宣传。

套路2:夸大产品收益。

以案说法:2017年,杭州联合银行在代理销售某人寿保险有限公司杭州中心支公司相关保险产品过程中,基于该公司时任负责人出具的说明,向客户宣称该款产品保单满3周年,保底年化收益率为4.6%至4.8%。事实上,该保险产品的最低保证利率为3%。

套路3:隐瞒产品情况。

以案说法:2017年,中国邮政鄂尔多斯市分公司达旗锡尼街营业所、达旗西苑营业所工作人员在代理销售保险产品时,告之客户“五年到期”“第五年取”,实际该保险产品保险期间为三十年。

这家银行被罚最多

一直以来,拥有巨量客户资源与网点优势的银行,是保险公司重要的代销渠道。在高佣金的诱惑下,一些银行不惜铤而走险,银保销售误导行为屡禁不止。

在银保误导问题上,监管部门一直是“零容忍”态度。

小编统计发现,年初至今,包括邮政系统、建设银行、平安银行、天津银行、中国银行、兴业银行、光大银行等在内的14家银行,合计收到28张“银保违规”罚单。

从罚单数量来看,邮政集团(包括邮储银行在内)、建设银行、平安银行和天津银行各领4张罚单。

从罚单金额来看,14家银行共计被罚572万元。其中,平安银行被罚得最多,罚款金额79万元;其次是中国银行和兴业银行,分别被罚63万元和58万元。

从平安银行收到的罚单内容来看,该行不仅存在欺骗投保人的行为,还存在两家支行在未取得经营保险代理业务许可证的情况下仍从事保险代理业务的违规情况。

还有银保新业务被叫停

近年来,监管部门对于保险违规乱象频频出手,加大处罚力度。

银保监会通过完善保险公司服务评价、推进保险服务标准化建设、抓好保险销售行为可回溯制度落实、研究制定互联网保险销售行为可回溯管理细则等,致力于从正面引导、反向倒逼、过程跟踪三个角度督促保险公司提高服务质量,杜绝销售误导。

监管还对违规者进行重罚,坚决执行机构与人员双罚制,改变了过去保险行业“重机构、轻人员”的处罚惯例;另一方面,切实加大处罚力度,对案件严肃追责,从严处罚。

比如,小编发现,因客户信息不真实、允许保险公司工作人员驻点销售,中国银行内蒙古分行呼和浩特地区所有机构接受代理保险新业务被叫停1年;同时,中国银行内蒙古分行副行长高某被处以警告并罚款3万元、中国银行呼和浩特中山支行副行长李某、呼和佳地支行行长杨某均被处以警告并罚款5万元。

如何识别这些套路?

遇到保险销售误导,如何“见招拆招”?结合监管部门发布过的相关信息,小编来教你几招!

1、确认销售资质。建议消费者根据专区内公示信息,判断销售人员是否为银行工作人员及是否具备代销保险业务相应资格。

2、了解产品信息。在抄写风险提示及签字确认前,仔细阅读产品销售文件,充分了解产品关键信息,认真评估产品是否符合自身需求及风险承受能力,切勿盲目签字确认。

3、积极配合“双录”。根据规定,除电话销售业务和互联网保险业务之外,商业银行销售保险期限超过一年的人身保险产品,应在取得消费者同意后,对销售过程关键环节以现场同步录音录像方式予以记录。

4、认真对待回访。建议消费者根据实际情况回答回访问题,如不了解保险条款相关内容等,要及时向保险公司咨询,切勿盲目回答“清楚”“明白”“知道”等。

5、重视犹豫期权益。消费者在犹豫期内认真考虑所购买保险产品是否符合自身需求,如对产品不满意的,应在犹豫期内退保,避免产生损失。