龙头券商中信证券又被罚,三大问题被集中曝光

鼠年最后一个交易日,刚刚喊出茅台3000元最新目标价的中信证券却突然因一张监管罚单而受到关注。

2月10日,深圳证监局发布关于对中信证券股份有限公司采取责令改正措施的决定。公告指出,中信证券存在私募基金托管业务内部控制不够完善、个别首次公开发行保荐项目执业质量不高、个别资管产品未按合同约定时间和方式向客户提供对账单等情形,深圳证监局决定对其采取责令改正的监督管理措施。

而此前中信证券还因内控及合规等问题而被山东证监局一口气开出三张罚单,七大违规问题曝光领衔券业受罚队列。而随着年报披露临近,多家券商也先后给出资产减值计提这一整齐动作,计提资产减值金额最高的券商为中信证券,金额超50亿,减少利润超37亿。

A股市场上,作为龙头券商的中信证券股价近期表现更是乏善可陈。在1月12日放量大涨后,中信证券曾罕见走出12连阴的下跌态势,期间累计最大跌幅超16%,这一空前调整趋势也一度引发热议。2月10日收盘,中信证券小幅微跌0.43%。

节前收证监局罚单

三大问题被集中曝光

被称为“券业一哥”的中信证券再度因内控及合规等问题而登上监管部门的罚单榜。

2月10日,深圳证监局发布一则关于对中信证券股份有限公司采取责令改正措施的决定。上述罚单明确,中信证券存在私募基金托管业务内部控制不够完善、个别首次公开发行保荐项目执业质量不高、个别资管产品未按合同约定时间和方式向客户提供对账单等情形。

上述公告显示,中信证券私募基金托管业务内部控制不够完善,个别项目履职不谨慎。主要包括:

一是业务准入管控不到位,部分项目业务准入未严格执行公司规定的标准和审批程序,未充分关注和核实管理人准入材料。二是投资监督业务流程存在薄弱环节,部分产品未及时调整系统中设定的监督内容,部分投资监督审核未按公司规定履行复核程序,对投资监督岗履职情况进行监督约束的内控流程不完善。三是信息披露复核工作存在不足,对个别产品季度报告的复核存在迟延。四是业务隔离不到位,托管部门与从事基金服务外包业务的子公司未严格执行业务隔离要求。

同时,深圳证监局指出,中信证券个别首次公开发行保荐项目执业质量不高,存在对发行人现金交易等情况关注和披露不充分、不准确,对发行人收入确认依据、补贴可回收性等情况核查不充分等问题。

此外,中信证券还存在个别资管产品未按《证券公司定向资产管理业务实施细则》相关规定,根据合同约定的时间和方式向客户提供对账单,说明报告期内客户委托资产的配置状况、净值变动、交易记录等情况。

对此,深圳证监局指出,上述情形也反映出中信证券对相关业务的管控存在薄弱环节,内部控制不完善,违反了2013年《证券投资基金托管业务管理办法》、《证券投资基金托管业务管理办法》、《私募投资基金监督管理暂行办法》、2017年《证券发行上市保荐业务管理办法》等相关规定。

深圳证监局决定,对中信证券采取责令改正的监督管理措施。要求中信证券应对私募基金托管业务、投资银行业务和资产管理业务深入整改,建立健全并严格执行内控制度和流程规范,保障业务规范开展,谨慎勤勉履行职责。中信证券应当于收到本决定书之日起30日内向深圳证监局提交书面整改报告。

曾一天内收3张罚单

剑指券商分支机构违规

实际上,中信证券因内控不足问题被罚而收市场关注,已经不是第一次了。

2020年12月31日,山东证监局一口气公布了针对中信证券(山东)、方正证券、中泰证券等多家券商分支机构及从业人员的罚单。其中,中信证券就在一天之内收到了三张罚单而备受市场关注。

山东证监局指出,中信证券(山东)及其辖区营业部从业人员存在从业人员“代客炒股”、营业部柜台人员兼任风控岗工作职责、返还客户佣金等七项违规情形。山东证监局认为,上述情况反映出该分公司未对分支机构报送材料的真实性和准确性认真审核,要求中信证券(山东)认真整改,对相关责任人内部问责。

在收到这一罚单同时,中信证券(山东)下辖营业部有两名从业人员因在执业期间存在私下接受客户委托买卖证券的行为、接受客户指定交易内容委托代客操作客户证券账户等“代客炒股”行为分别收到了监管的警示函。

新《证券法》明确,证券交易场所、证券公司和证券登记结算机构的从业人员,在任期或者法定限期内,不得直接或者以化名、借他人名义持有、买卖股票或者其他具有股权性质的证券,也不得收受他人赠送的股票或者其他具有股权性质的证券。对于任何人在成为前款所列人员时,其原已持有的股票或者其他具有股权性质的证券,必须依法转让。

多券商大幅计提资产减值

中信证券减值规模超50亿

除了频频收到罚单之外,中信证券近期还因大额计提资产减值而拖累业绩,受到业内关注。

近期,多家券商在披露业绩预告的同时,也开始披露公告资产减值的公告,金额巨大且“动作整齐”。据不完全统计,目前有超20家券商先后披露资产减值相关公告,合计规模逼超200亿元。

在已公布减值的上市券商中,计提资产减值金额最高的券商为中信证券。中信证券目前并未公布减值全年的减值计提金额,但截至2020年前三季度,该券商共计提资产减值准备50.27亿元,因此减少利润总额50.27亿元,减少净利润37.72亿元,在各家券商中排名第一。

中信证券在公告中表示,2020年1月~9月,公司计提信用资产减值准备较2019年有所增加,主要由于股票质押式回购和约定式购回项目信用风险上升,公司审慎评估项目风险,足额计提减值准备;公司融资融券、其他债权投资规模较上年末有较大增长,资产减值准备相应增加。

除中信证券外,光大证券及东方证券去年计提资产减值及预计负债的金额超过20亿元。

大额的资产减值计提也让中信证券增长遭遇滑铁卢。据其业绩快报,中信证券去年实现净利润148.97亿元,依然是行业领头羊,高额减值并未影响其龙头老大的地位。但从净利润增速来看,在巨额减值的拖累下,中信证券去年净利润的同比增速仅为21.82%,在大型券商中排名垫底,增速表现远逊于中信建投证券及东财证券。

3600亿龙头冲高回落

股价罕见走出十二连阴

而在A股市场,中信证券近期股价表现也同样乏善可陈。

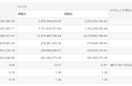

从K线图显示,在1月12日股价出现惊天放量大涨9.39%之后,1月21日至2月5日,连续12个交易日,中信证券连续收出12根阴线,期间累计最高跌幅超过16%。今年以来,中信证券股价依然跌超5%以上。

2月10日,节前最后一个交易日,中信证券股价微跌0.43%,报收27.87元。

疲软的股价表现背后,多家券商则给出了丰年大好的优秀业绩。截至2月5日,24家A股上市券商发布了2020年业绩预告,14家发布了业绩快报,其中,业绩预喜的券商占八成。

而已发布业绩快报的14家券商2020年营业收入同比平均增幅为27.91%,归属于上市公司股东的净利润同比平均增幅高达35.26%,其中,中信建投、浙商证券归属母公司股东净利润增幅超50%。

此外,尽管利空频频出现,中信证券后市表现依旧被强烈看好。

渤海证券研究指出,近期,受流动性收紧预期影响,券商表现承压,但短期回调并不会改变行业长期发展趋势。证监会2021年系统工作会议和中办、国办印发的《建设高标准市场体系行动方案》再次提及发展资本市场的重要性及工作部署,全面推进股票发行注册制、大力培育机构投资者,引导长期资金入市、建立常态化退市机制等对形成高质量、大规模的资本市场具有重要意义,有望给券商带来在业务空间、业务模式上的新一轮发展机会。

财信证券最新延保指出,自营、经纪、投行等业绩大幅增长驱动券商业绩高增,计提资产减值准备严控风险,维持行业“同步大市”评级。“在投资主线上,我们建议重点关注优质龙头券商以及业务特色突出的中小券商。其中推荐中信证券以及华泰证券。”

那么牛年市场,“牛市旗手”到底是否仍有亮眼表现,不妨拭目以待。