年内多家银行理财产品提前终止,“不可控市场因素”是主因之一

近期,多家银行和理财子公司发布公告,提前终止旗下的理财产品。《证券日报》记者对相关信息梳理后发现,今年以来,已有多只银行理财产品公告提前终止运作。

星图金融研究院副院长薛洪言在接受《证券日报》记者采访时表示,导致银行理财产品提前终止运作的原因很多,比如,业绩不达预期、规模严重缩水、存在合规风险、产品线调整等。就今年的情况来看,大多数还是由业绩因素主导。受今年资本市场大幅波动影响,很多银行理财产品净值表现大幅低于业绩基准,若后续追赶无望,为了避免出现大量的客户投诉、因产品大量赎回导致理财产品规模大幅缩水,银行可能会选择提前终止相关理财产品的运作。

业内人士认为,在理财产品净值化管理模式下,如何通过提高投研体系建设,减小市场波动给理财产品收益造成的负面影响,做好投资者教育工作,引导投资者理性看待理财产品净值波动及回撤现象,是未来银行在理财领域面对的较大挑战。

多家银行理财产品提前终止

资管新规发布后,银行理财产品全面向净值化转型。进入2022年以来,绝大多数银行理财产品已完成整改,投资者明显感受到理财产品净值波动带来的影响。尤其是今年3月份,受国内外权益市场短期大幅调整影响,部分银行理财产品出现亏损,甚至出现跌破净值现象。

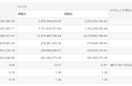

在部分银行理财产品跌破净值后,不少银行理财产品开始提前终止运作。记者对相关信息梳理后发现,近两个月以来,包括信银理财、农银理财、盛京银行、日照银行、浦发银行、中原银行等在内的多家银行或银行理财子公司已将部分理财产品提前终止运作。

7月18日,农银理财发布公告称,计划于8月24日提前终止“农银同心·两年开放”价值精选第1期人民币理财产品(新客新资金专享)。在调整之前,该产品计划到期日为2030年8月26日。

8月5日,信银理财发布关于信银理财智慧象固收增强FOF一年定开15号理财产品提前终止的公告。公告称,经审慎评估,公司决定于2022年8月9日提前终止本理财产品,同时关闭2022年8月9日的申购和赎回交易。在此之前,信银理财已于7月份提前终止了多只固收类理财产品,包括智慧象固收增强FOF一年定开11号理财产品、12号理财产品、9号理财产品,以及固盈象固收稳健半年定开1号理财产品等。

此外,盛京银行旗下的“添益系列理财产品”近两个月也有多只固收类产品宣布提前终止。浦发银行也有一只“鑫盈利系列546天纯债6号”固收类理财产品提前终止。招银理财、杭银理财、浦发银行、渝农商理财、日照银行等也出现理财产品提前终止的情况。

《证券日报》记者注意到,近期提前终止的理财产品中,大多为固收类产品,从风险等级来看,以R2、R3级为主。对于银行理财产品提前终止的原因,多家银行在公告中均有所提及。记者对相关公告梳理后发现,银行理财产品提前终止的原因主要有以下几个:一是由于后续存在不可控市场因素,提前终止产品比维持产品运作更有利于保护产品持有人的权益;二是在存续规模不大的情况下净值波动较大,未达到业绩基准且差距过大,导致大规模赎回情况发生;三是避免因管理规模下降造成投资损失。

谈及各家银行及理财子公司陆续提前终止理财产品的现象,北京一家国有大行的理财经理对《证券日报》记者表示,伴随理财产品向净值化转型的逐步推进,理财产品的净值随市场行情波动、出现产品提前终止的现象会越来越多,这都属于正常现象。综合考虑客户诉求、经营成本、投资收益等方面因素,银行方面通常会将那些业绩表现不佳、净值波动较大、管理资产规模较小的理财产品提前终止。

易观分析金融行业高级分析师苏筱芮表示,提前终止理财产品运行,能够及时调整银行理财业务,将时间和精力聚焦在更有价值的工作内容上。但银行方面也要做好对投资者的解释说明工作,通过相关渠道及时披露产品运行情况,与客户及时沟通。此外,银行方面还要总结产品运作过程中的经验及教训,如果旗下理财产品频频提前终止,既可能影响到投资者的体验,也可能会对投资者心目中的银行品牌和口碑造成负面影响。

抢占理财市场还需内外兼修

2022年,银行理财市场进入全面净值化管理的新阶段。面对新的理财环境,银行及其理财子公司怎么做,才能在理财市场占有一席之地?薛洪言认为,首先要增强银行理财产品的吸引力。这需要银行理财产品要有足够高的收益回报,为此增配权益资产是大势所趋,但银行理财子公司的投研能力较弱又是客观现实。因此,短期来看,银行理财子公司主要通过配置券商资管和公募基金等专业机构的产品来间接投资股权资产;中长期来看,银行理财子公司需要逐步夯实自身投研体系,增强主动配置权益资产的能力。其次,从投资者角度看,购买银行理财的投资者风险偏好普遍较低,对净值波动的承受能力较弱,后续银行发行的净值化理财产品应着重在降低净值波动、提升持有体验上多下功夫。

“今年上半年,因资本市场波动加大,不少银行理财产品净值出现回撤,部分银行理财产品跌破净值,影响了投资者的体验。这也对理财机构的产品设计、销售、投研能力等方面提出了更高要求。”中信证券首席经济家明明对《证券日报》记者表示,在理财产品净值化时代,需要理财机构提高投研体系的建设,在保证理财产品收益率的同时,尽可能地降低净值波动,以满足投资者“厌恶风险”的理财需求。同时,要做好投资者适当性匹配和投资者教育工作,将净值化理念植入人心,引导投资者客观看待、逐步适应理财产品的净值波动。

业内人士指出,银行理财产品提前终止,在很大程度上与投资人理财观念没有转变存在一定关系。明明认为,除了做好投资者教育工作、合理引导投资者预期之外,理财机构想要留住投资者,还有很多工作要做。一方面,理财机构要建立起完善的投研体系,提高理财产品收益率,降低理财产品净值波动。另一方面,投资者在购买理财产品时,首先要明确自身的风险偏好,选择适合自己的产品,千万不能贪图高收益而选择超出自己风险承受能力的产品;其次是要抛弃以往的刚兑思维,接受净值波动和回撤的事实,充分认识到“买理财也有可能会亏本”的现实。

薛洪言表示,在理财产品净值化管理模式下,投资者简单依靠业绩基准高低来挑选理财产品的策略会逐步失效,投资者应逐步调整心态,正确面对理财产品收益率波动加大的现实,基于自身风险偏好挑选适合自己的理财产品。如果难以接受理财产品净值的波动性,购买存款类产品或许才是更适合的选择。