2021青岛·全球创投风投大会将于5月7日至8日举行。本次大会以“创投风投创时代,创新创业创未来—打造高质量资本聚集高地”为主题,由青岛市人民政府主办,中国证券投资基金业协会为指导单位,...

“风”起势来|中泰证券李迅雷:未来最大的机会在于中国居民资产配置的格局变化

风口财经记者 王贝贝

在5月7日举行的2021青岛•全球创投风投大会上,中泰证券首席经济学家兼机构委员会主任李迅雷发表主题演讲。李迅雷表示,消费是一个很有潜力的市场,尤其是消费创新领域。放眼全球,无论是发达国家还是发展中国家,居民消费占GDP比重都是很高,对比之下,我国的储蓄率高,消费低。中国作为一个中高收入国家,未来最大的机会在于居民资产配置的格局变化。

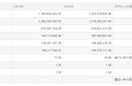

李迅雷在演讲中表示,中国居民家庭主要资产的配置是房地产,按照央行调统司的数据,2019年中国居民家庭中房地产的占比大概是60%左右,居民资产结构里金融资产的占比比较低,而金融资产里面,权益类的资产占比大概只有10%。

李迅雷认为,未来这一状况肯定会发生变化。“房地产20年的牛市,我想应该也不可能长期持续下去,总有一个调整的过程,虽然不至于大跌,但是它如果每年增长的幅度会受限制,房价上涨平均幅度不超过5%的话,那么这个房贷的意义就不大了,买房不涨就是亏。”

李迅雷认为,未来最大的机会在于中国居民资产配置的格局变化。今后肯定在多重压力下,比如人口老龄化、房价偏高,居民资产配置会转到金融资产。因此,国内的股权投资市场的空间非常大,一方面是来自于房地产转到金融市场的钱,另外一方来自于银行理财产品所赚的钱。当下,高净值人士的资产配置结构已经发生变化,最近几年,中国居民整个净值的上升和总资产的上升是非常惊人的。

“在产业分化的同时,产业结构也持续优化,这从A股市场能反映出来。”李迅雷表示,未来来讲的话,随着人口老龄化会发生一个变化,中国经济转型未来肯定会从投资导向向消费导向,这是个必然的,只不过我们进展进程比较慢。2009年之前,A股涨幅居前的全部是周期板块,而从2009年到现在,涨幅前五的全是大消费板块。

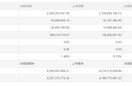

李迅雷介绍,我们正进入到一个大消费时代,进入到高科技时代,医药生物等等这类行业的市值在不断的增加。数据显示,2009年以来,传统周期(能源、材料、工业)行业指数市值占比从48%下降至25%,大消费(消费、医药等)行业指数市值占比由9%上升至30%,科技(信息、电信)行业指数市值占比由2%上升至11%,金融行业指数市值占比相对稳定。“TMT行业指数这个还在不断的上升,占比也已经是上升到了15%左右,但是跟美国接近50%的比重来讲的话,我们还是有很大的提升空间。”李迅雷说。

李迅雷还表示,A股市场整体来讲风险在下降,股权质押的比例也在下降,所以系统性风险并不大。李迅雷表示对股权投资市场还是非常看好的。与之相关的是,企业债的风险比较大,发展股权融资可以降低全社会尤其是企业的杠杆水平,从这个角度讲,当下应该把股权市场做强做大。